一般社団法人 情報通信ネットワーク産業協会(CIAJ)では、2023年度上期(4-9月)の通信機械生産・輸出入の概況をまとめました。

I.概況

2023年度4-9月の日本経済では、7-9月四半期の実質GDP成長率(2次速報値:12月8日)は年率2.9%減と3四半期ぶりのマイナスとなりました。個人消費は、飲食などサービスは持ち直しが継続したものの、物価上昇の影響もあり横ばいになりました。さらに設備投資は、資材価格上昇の影響もあり機械投資や建設投資などが減少したことから、内需は力強さを欠いています。外需は、自動車等の輸出が増加した一方で、クラウドサービスやネット広告といったデジタル関連のサービスを中心にした輸入の増加が輸出を上回ったため、外需の寄与もマイナスとなりました。この中で、2023年度4月~9月の通信機器市場では、部材価格等の高騰によって単価が上昇して需要金額が増加した機器もあり、さらにテレワークや動画配信サービスなどによる高速大容量データトラフィックが増えていることから需要が増加した機器もありますが、一方で半導体不足による供給制約が改善した2022年度の需要増の反動で低迷する機器もあり、円安や物価高による購買や設備投資の抑制も進んでいます。

(1)国内市場動向

4月~9月の国内市場金額(=国内生産金額-輸出金額+輸入金額:部品除く)は1兆4,827億円となり、前年同期比では12.1%減と減少しました。通信事業者の設備投資が一段落していることから、移動体端末や無線ネットワーク関連機器の生産や輸入が減少したために、国内市場金額は減少しました。

(2)国内生産動向

4月~9月の国内生産金額は1,774億円、前年同期比では14.6%減となりました。部品調達難が解消されたビジネス関連機器は生産が増加しましたが、通信インフラ投資が伸びず、国内生産金額は減少しました。

(3)輸出動向

4月~9月の輸出総額は1,630億円、前年同期比では1.9%減となりました。海外市場でも高速大容量データトラフィックがさらに増加していることから有線ネットワーク関連システムの需要は増加していますが、欧米経済の減速もあって、輸出額は半期で5期ぶりに減少しました。

(4)輸入動向

4月~9月の輸入総額は1兆4,972億円、前年同期比では10.6%減となりました。ルーター・スイッチなどのデータ通信機器が増加しましたが、国内のスマートフォン需要が低迷していることから輸入が減少したため、輸入額は半期で6期ぶりに減少しました。

II.国内市場動向(生産動態統計と貿易統計からCIAJにて纏め)

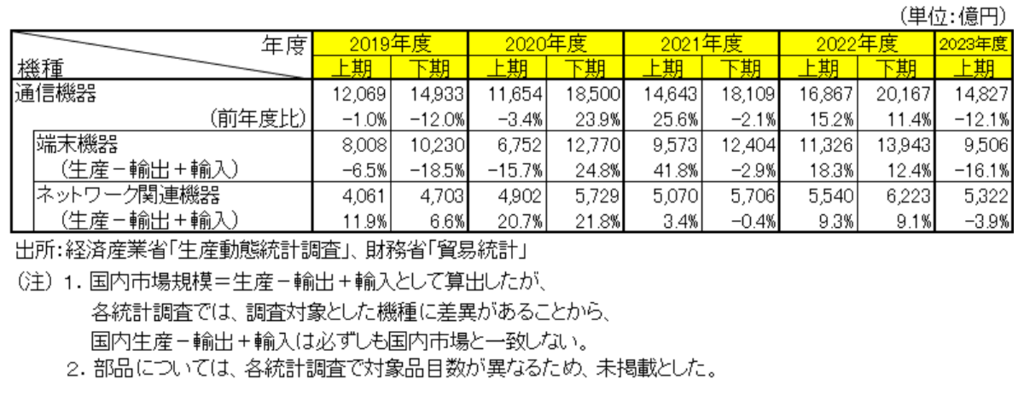

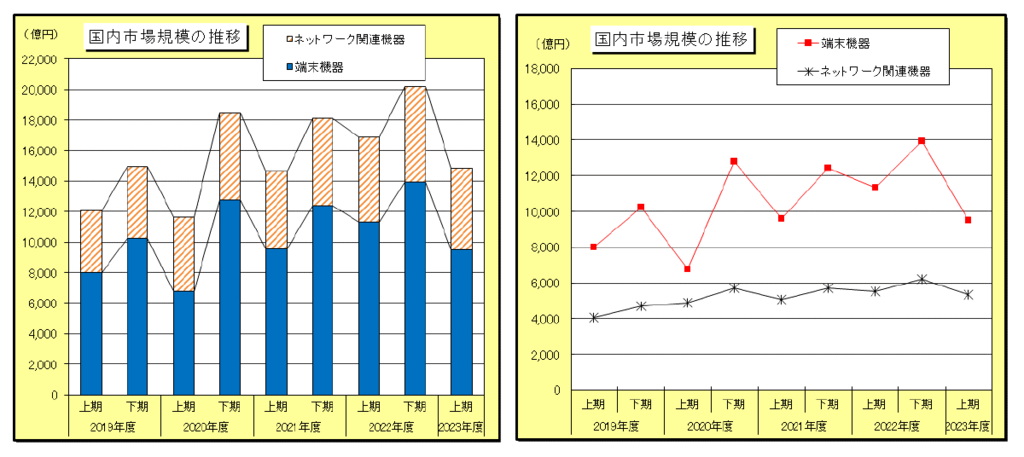

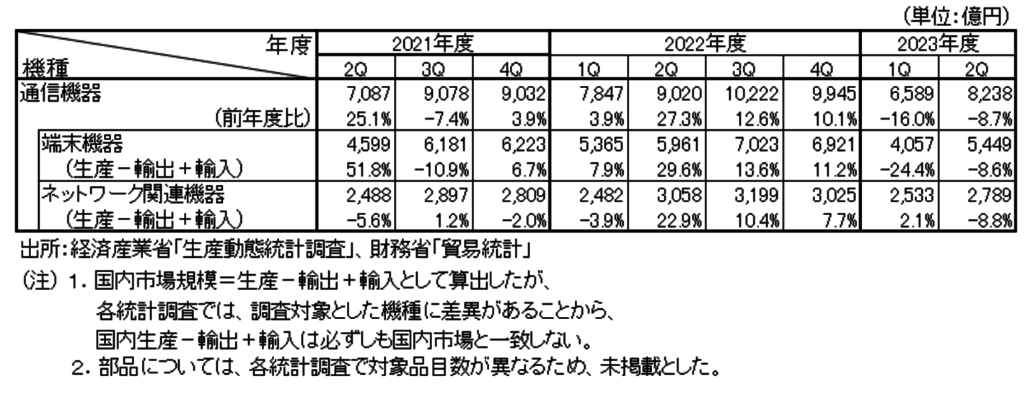

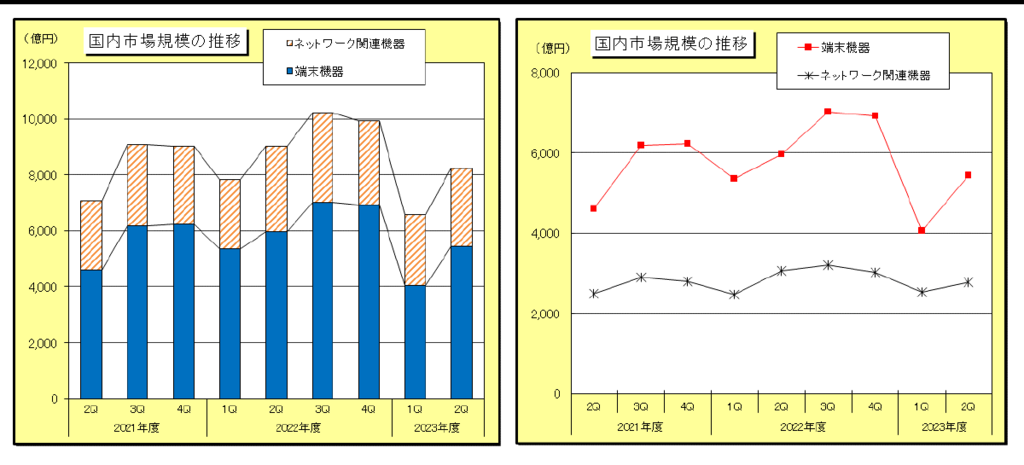

(1)機種別の詳細動向(参照:図表1-1、図表1-2)

機種別の4月~9月の実績は以下の通りです。需要低迷と投資抑制によって端末機器とネットワーク関連機器がともに減少し、前年同期比では減少しました。

①端末機器:9,506億円(前年同期比 16.1%減)

②ネットワーク関連機器:5,322億円(前年同期比 3.9%減)

なお、生産動態統計と貿易統計から「国内市場規模=国内生産金額-輸出金額+輸入金額」として国内市場規模を算出しています(海外メーカーの輸入額も含みます。生産動態統計で携帯電話が秘匿となった期間(2021年度4Qから2022年度3Qまで)はCIAJ推定値を加算。

| 図表1-1:国内市場(機種別、半期別) | |

|

|

|

|

| 図表1-2:国内市場(機種別、四半期別) | |

|

|

|

|

III.国内生産動向(経済産業省「生産動態統計調査」からCIAJにて纏め)

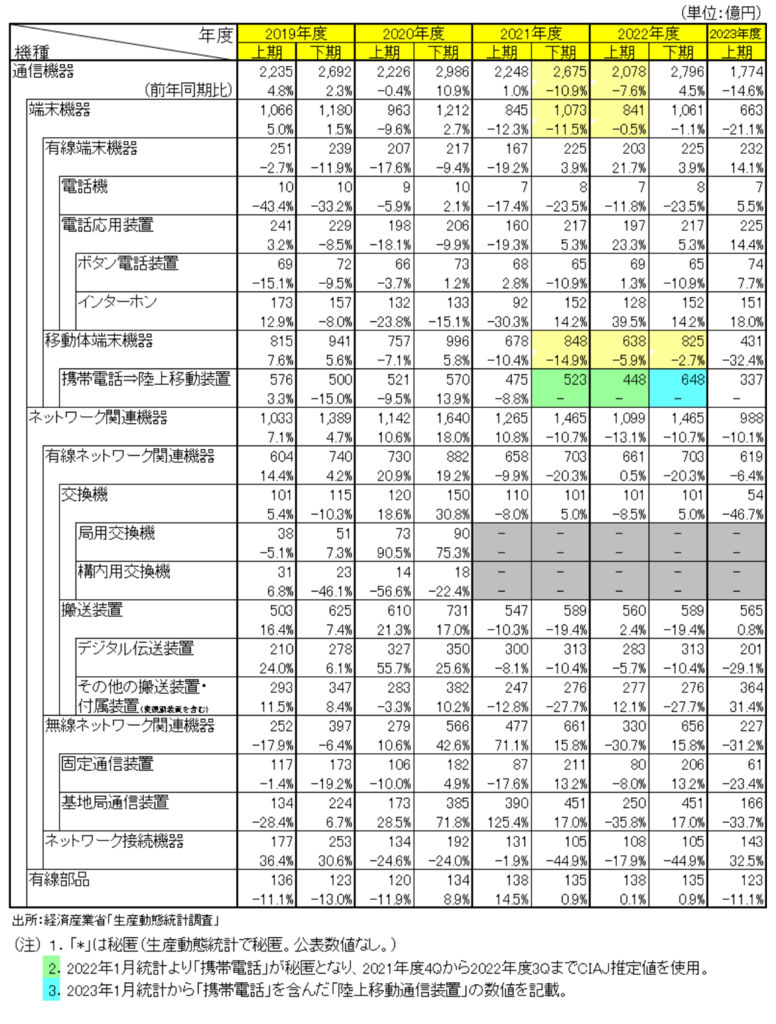

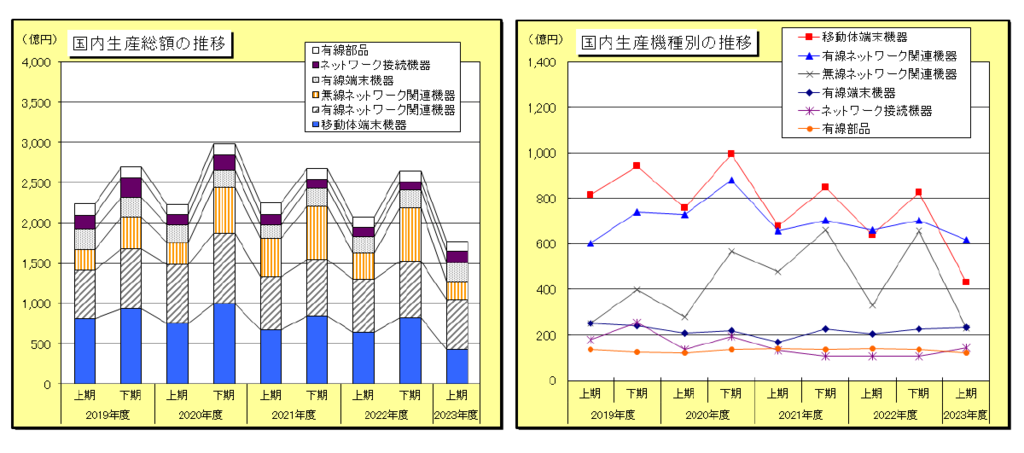

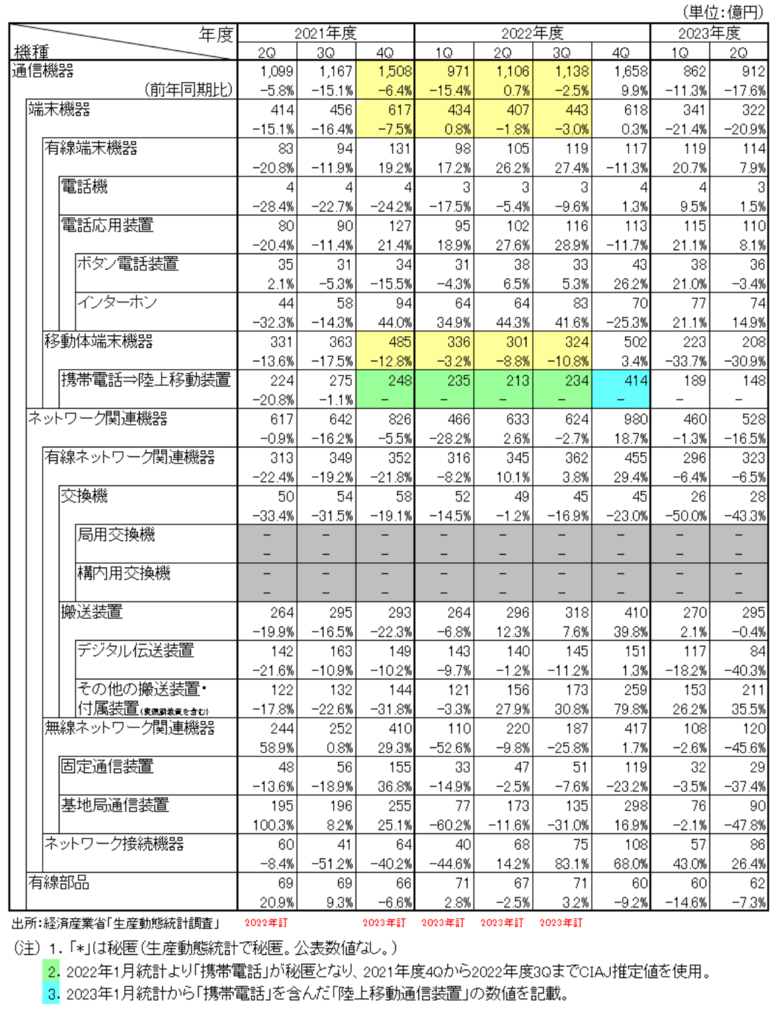

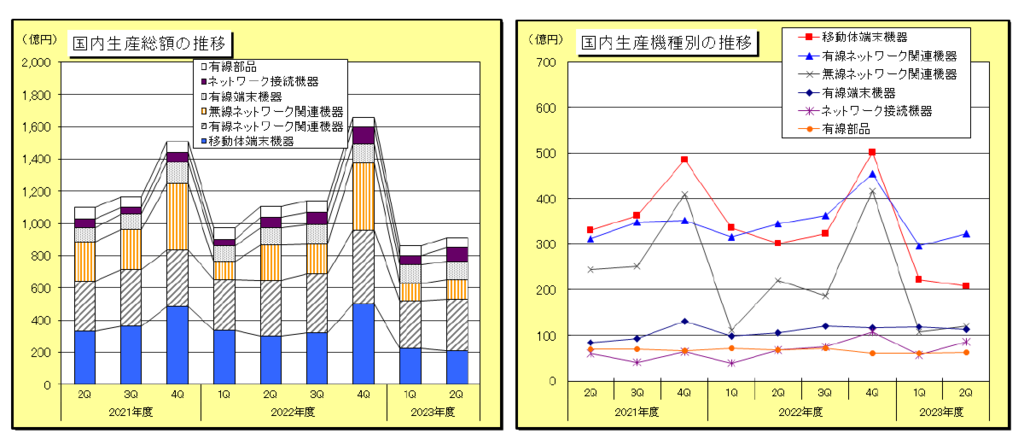

(1)機種別の詳細動向(参照:図表2-1、図表2-2)

機種別の4月~9月の実績は以下の通りです。

①有線端末機器

232億円(前年同期比14.1%増)。うち電話機7億円(同5.5%増)、ボタン電話装置74億円(同7.7%増)、インターホン151億円(同18.0%増)となりました。ボタン電話装置は、半導体などの部品不足の影響が解消し、PBXからの移行もあって国内生産が増加しました。インターホンは、住宅やマンションの設置工事が減って台数は減少しましたが、単価上昇により国内生産の金額面では増加しました。

②移動体端末機器

431億円(前年同期比32.4%減)。うち陸上移動通信装置337億円、海上・航空移動通信装置94億円(同100.4%増)となりました。携帯電話は、円安や部材費高騰などによって単価上昇したことが買い控えに繋がり、国内生産は減少しました。一方で、業務用無線などのその他の陸上移動通信装置や海上・航空移動通信装置は、部品不足の影響が解消し、高性能機種への買い替えも進んで国内生産は増加しました。

③有線ネットワーク関連機器

619億円(前年同期比6.4%減)。うち交換機54億円(同46.7%減)、デジタル伝送装置201億円(同29.1%減)、その他の搬送装置364億円(同31.4%増)となりました。構内用交換機は、ボタン電話装置への移行などによって需要が減少し、国内生産が減少しました。デジタル伝送装置は、通信事業者の設備投資縮小によって、国内生産が減少しました。一方で、その他の搬送装置は、PONなどの投資が増えていることから、国内生産が増加しました。

④無線ネットワーク関連機器

227億円(前年同期比31.2%減)。うち固定通信装置61億円(同23.4%減)、基地局通信装置166億円(同33.7%減)。固定通信装置は、地上系や防災行政無線向けの需要が大幅に減少して国内生産が減少しました。基地局通信装置は、通信事業者の新たな設備投資が進まず国内生産が減少しました。

⑤ネットワーク接続機器

143億円(前年同期比32.5%増)。部品不足の影響が解消し、テレワークや動画配信サービスなどによる高速大容量データトラフィックがさらに増加していることから、ルーター・スイッチなどの設備投資が伸び、国内生産が増加しました。

⑥有線部品(有線機器用リレー、中継器用など)

123億円(前年同期比11.1%減)。スマートフォンの海外での生産が低迷していることから、輸出に向けた有線部品の国内生産が減少しました。

| 図表2-1:生産総額(機種別、半期別) | |

|

|

|

|

| 図表2-2:生産総額(機種別、四半期別) | |

|

|

|

|

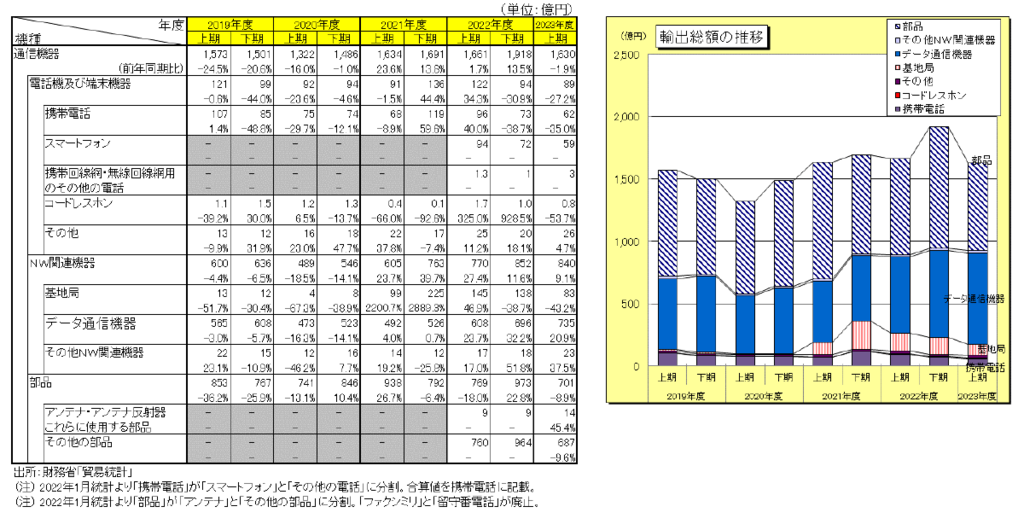

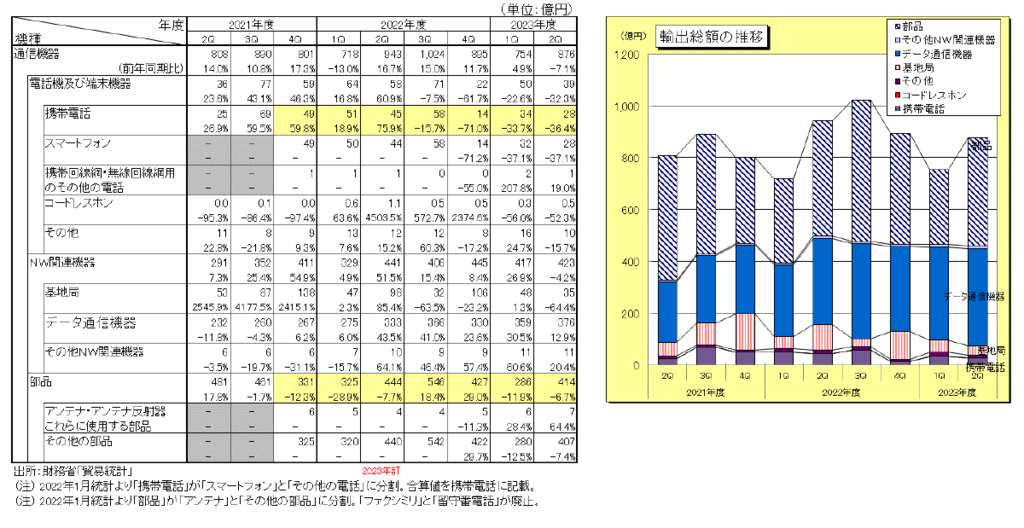

IV.輸出動向(財務省「貿易統計」からCIAJにて纏め)

(1)機種別の詳細動向(参照:図表3-1、図表3-2)

機種別の4月~9月の実績は以下の通りです。

① 電話機及び端末機器89億円(前年同期比27.2%減)

内訳は、携帯電話62億円(同35.0%減)、コードレスホン0.8億円(同53.7%減)、その他26億円(同4.7%増)となりました。業務用無線などその他が引き続き増加しましたが、海外市場の景気が好調だった前年同期の反動で大きく減少しました。米国向けのスマートフォンも大きく減少しました。

② ネットワーク関連機器840億円(同9.1%増)

内訳は、基地局83億円(同43.2%減)、データ通信機器735億円(同20.9%増)、その他ネットワーク関連機器23億円(同37.5%増)となりました。海外市場でも高速大容量データトラフィックがさらに増加していることから有線ネットワーク関連システムの設備投資が増加しました。基地局は、欧州向けが大幅増加した反面、米国向けが減少しました。

③ 部品(有線系・無線系の合計)701億円(同8.9%減)

内訳は、アンテナ14億円(同45.4%増)、その他の部品687億円(同9.6%減)となりました。スマートフォン生産用部品の輸出が減少しました 。

| 図表3-1 輸出動向(機種別、半期別) |

|

| 図表3-2 輸出動向(機種別、四半期別) |

|

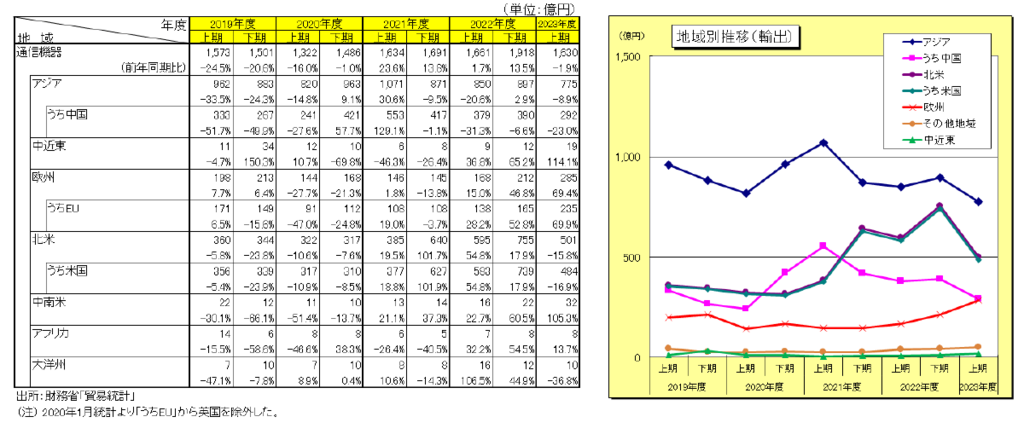

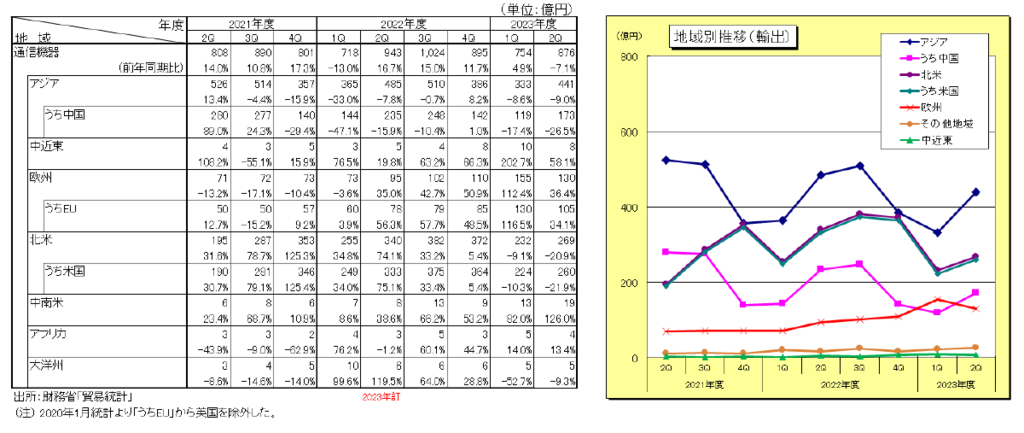

(2)地域別の詳細動向(参照:図表3-3、図表3-4)

地域別の4月~9月の実績は、アジア向けが775億円(前年同期比8.9%減)、うち中国向けは292億円(同23.0%減)。北米向けが501億円(同15.8%減)、うち米国は484億円(同16.9%減)。欧州向けが285億円(同69.4%増)、うちEUは235億円(同69.9%増)となりました。欧州向けの輸出は、基地局、データ通信機器、部品などが伸長したために、引き続き増加傾向となりました。一方で、アジア・中国や北米向けの輸出は減少しました。

(3)地域別構成比

| 1位 | アジア | 47.5% | (前年同期比 -3.6%) |

|---|---|---|---|

| 2位 | 北米 | 30.7% | (同 -5.1%) |

| 3位 | 欧州 | 17.5% | (同 +7.4%) |

| その他地域 | 4.3% | (同 +1.4%) |

| 図表3-3 輸出動向(地域別、半期別) |

|

| 図表3-4 輸出動向(地域別、四半期別) |

|

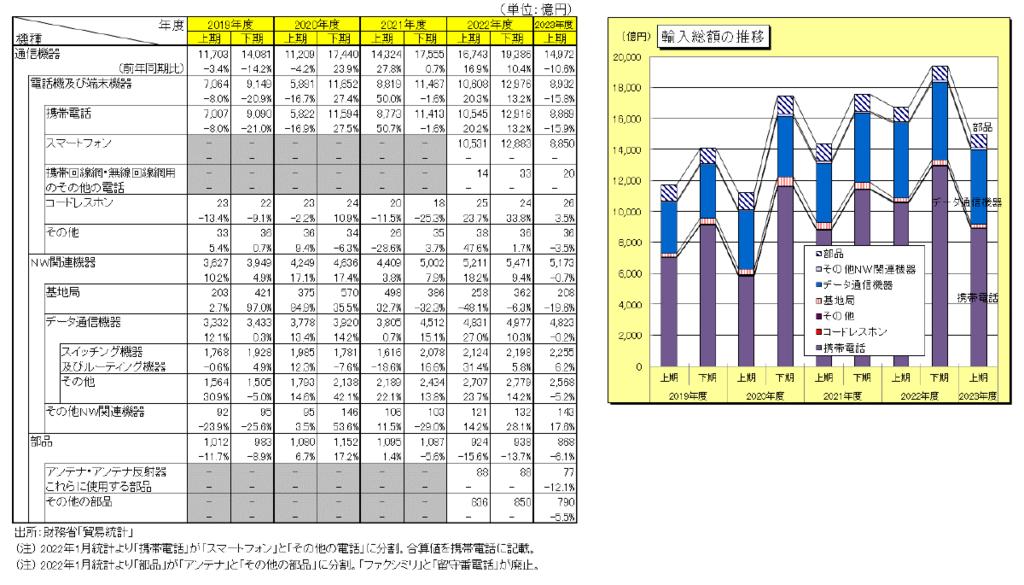

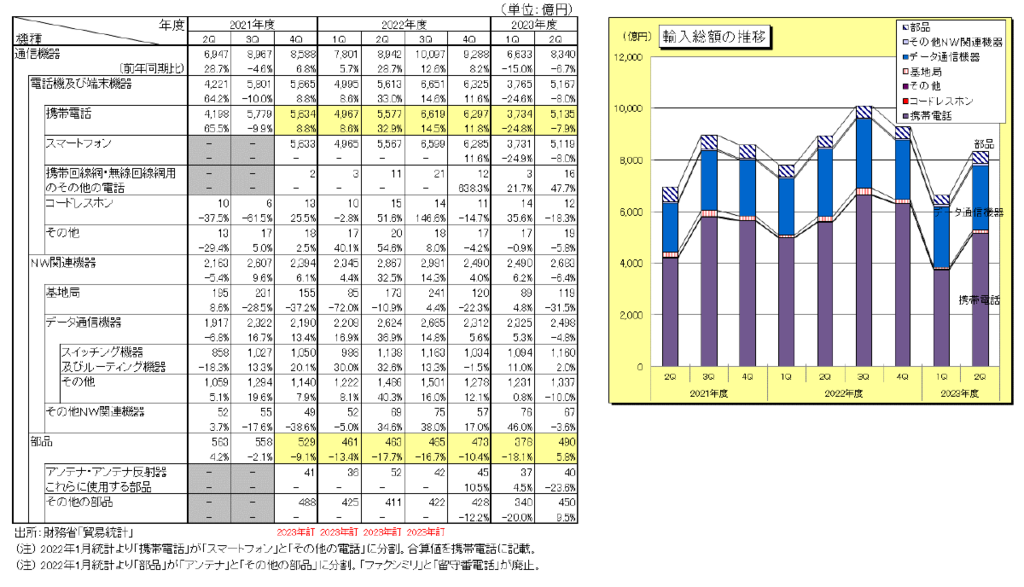

Ⅴ.輸入動向(財務省「貿易統計」からCIAJにて纏め)

(1)機種別の詳細動向(参照:図表4-1、図表4-2)

機種別の4月~9月の実績は以下の通りです。

① 電話機及び端末機器8,932億円(前年同期比15.8%減)

内訳は、携帯電話8,869億円(同15.9%減)、コードレスホン26億円(同3.5%増)、その他36億円(同3.5%減)となりました。スマートフォンは、買い控えによって需要が減少した上に、主要海外メーカー製の発売も9月後半となって、海外で生産されたスマートフォンの輸入が減少しました。

② ネットワーク関連機器5,173億円(同18.0%増)

内訳は、基地局208億円(同19.6%減)、データ通信機器4,823億円(同0.2%減)、その他ネットワーク関連機器143億円(同17.6%増)となりました。データ通信機器のうち、スイッチング機器及びルーティング機器2,255億円(同6.2%増)、その他のデータ通信機器(伝送装置、通信装置、変復調装置等)2,568億円(同5.2%減)となりました。基地局や伝送装置などは国内の設備投資が低迷したために輸入も減少しました。

③ 部品(有線機器と無線機器用部品の合計)868億円(同6.1%減)

内訳は、アンテナ77億円(同12.1%減)、その他の部品790億円(同5.5%減)となりました。

| 図表4-1 輸入動向(機種別、半期別) |

|

| 図表4-2 輸入動向(機種別、四半期別) |

|

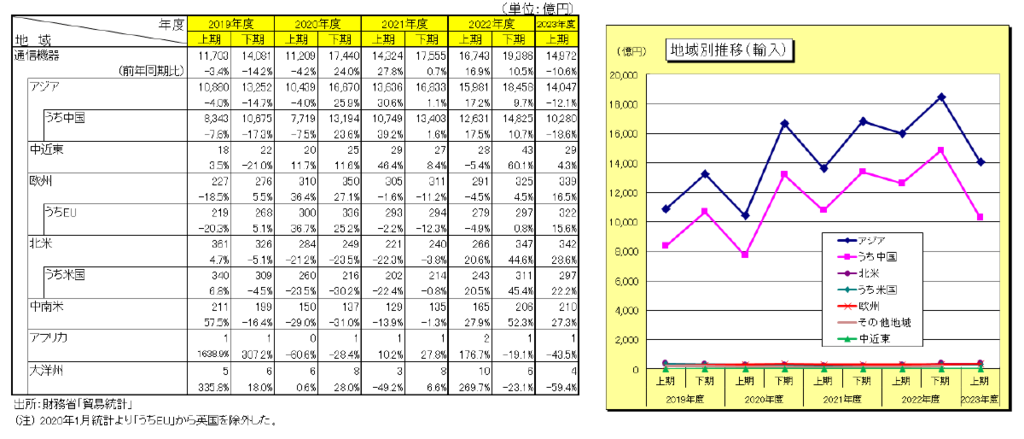

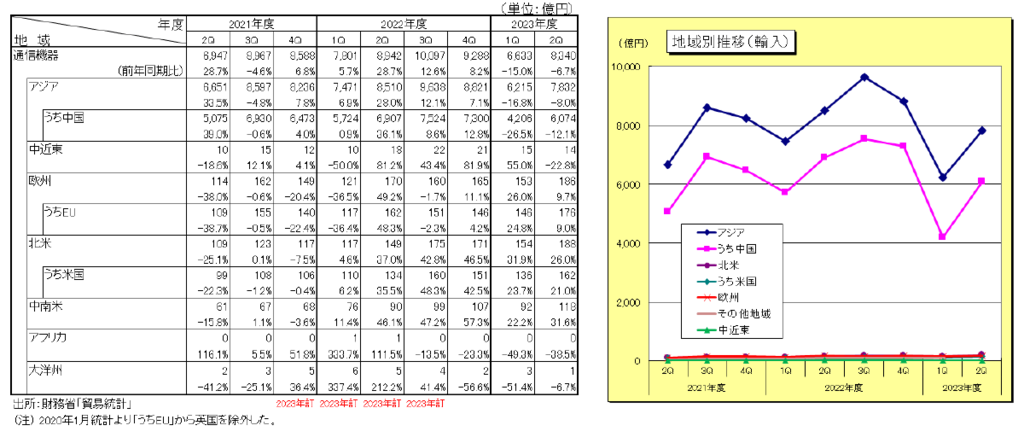

(2)地域別の詳細動向(参照:図表4-3、図表4-4)

地域別の4月~9月の実績では、アジアからが1兆4,047億円(前年同期比12.1%減)、うち中国は1兆280億円(同18.6%減)。北米からは342億円(同28.6%増)、うち米国は297億円(同22.2%増)。欧州からは339億円(同16.5%増)、うちEUは322億円(同15.6%増)となりました。北米からのデータ通信機器や部品の輸入、欧州からの基地局やデータ通信機器の輸入が増加した一方で、アジアからのスマートフォンや基地局の輸入が減少しました。

(3)地域別構成比

| 1位 | アジア | 93.8% | (前年同期比 -1.6%) |

|---|---|---|---|

| 2位 | 北米 | 2.3% | (同 +0.7%) |

| 3位 | 欧州 | 2.3% | (同 +0.5%) |

| その他地域 | 1.6% | (同 +0.4%) |

| 図表4-3 輸入動向(地域別、半期別) |

|

| 図表4-4 輸入動向(地域別、四半期別) |

|

VI.受注・出荷動向(CIAJ受注・出荷統計より)

(1)2023年度4月~9月の実績

CIAJ会員の国内メーカーによる受注出荷の4月~9月の実績は5,748億円で、前年同期比18.4%減となりました。このうち、国内出荷は4,520億円の同比13.7%減、輸出は1,228億円の同比32.1%減となりました。

国内出荷では、有線ネットワーク関連機器が増加している一方で、移動体端末や無線ネットワーク関連機器が減少したために前年同期比で減少しました。輸出では、世界経済の減速もあって投資が抑制されており、ほとんどの機器が前年同期比で減少しました。

※CIAJ受注・出荷統計=CIAJ会員の国内メーカーの受注・出荷額

(=国内出荷額+輸出額 =国内生産額+海外生産した輸入額)

(2)機種別動向

国内出荷と輸出を合わせた機種別の4月~9月の実績は以下の通りです。

① 有線端末機器 2,328億円(前年同期比10.7%減)

電話機やインターホンは、部品不足による供給制約が解消し、マンションやオフィス向けの需要が増加しました。一方で、ファクシミリ(複合機を含む)や事業所用コードレスホンなどのビジネス向けは、前年同期の需要増の反動もあって設備投資が抑制され、国内需要も輸出も減少しました。このため、有線端末機器全体では同比で減少しました。

② 移動体端末機器 1,251億円(同比32.7%減)

携帯電話は、単価上昇による買い控えから需要が減少し、5G対応スマートフォンやその他の携帯電話で台数と金額ともに減少しました。一方で業務用無線などのその他の移動端末機器は、部品不足の影響が解消して需要が増加しましたが、移動体端末機器全体では同比で減少しました。

③ 有線ネットワーク関連機器 1,081億円(同比0.5%増)

ボタン電話は、PBXからの移行やIP化の推進によって需要や単価が伸びていることから増加しました。一方でPBXは、システムの小型化やクラウドサービスの拡大などによって減少しました。また、デジタル伝送装置は、輸出を含めて、通信事業者の設備投資が落ち着いています。このため、有線ネットワーク関連機器全体では同比で横ばいとなりました。

④ 無線ネットワーク関連機器 821億円(同比30.4%減)

基地局通信装置は、5G SA基地局などの新たな展開に向けた設備投資投資が進まないことから減少しました。固定通信装置は、地上系がマイクロ波回線や防災行政無線向けの需要が大幅に減少しました。このため、無線ネットワーク関連機器全体では同比で減少しました。

⑤ その他ネットワーク関連機器 197億円(同比3.7%増)

LANスイッチは、高速大容量データトラフィックがさらに増加していることから、通信事業者やデータセンターなどに向けた需要で増加しました。このため、その他ネットワーク関連機器全体では同比で増加しました。

⑥ 通信機器用部品 71億円(同48.2%減)